Прежде чем открывать новую позицию, трейдер должен иметь разумное ожидание того, как сильно может измениться цена за предполагаемый период удержания позиции. Волатильность — один из инструментов, которые помогут в этом.

Если предполагаемый период удержания позиции составляет дни или недели, можно использовать историческую волатильность актива, чтобы получить ожидаемый диапазон цен для этого конкретного периода времени. Для этого потребуется простое вычисление, которое можно выполнить на обычном калькуляторе.

Волатильность — броское слово для понятия “стандартное отклонение”. Таким образом, волатильность — это «мера степени отклонения набора значений от среднего». Если актив имеет высокую волатильность по сравнению с его недавним прошлым, то ожидаемый диапазон его будущих цен будет выше, чем обычно. Волатильность фондового рынка США составляет в среднем около 15% в год. Годовая волатильность является стандартной мерой.

Для сравнения, волатильность разных активов выглядит так:

Apple, Inc. (AAPL) — 32,66%.

Биткоина (BTC) — 64,09%.

EURUSD — 5,7%.

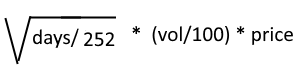

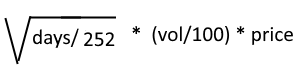

Существует формула, которую можно использовать, чтобы получить ожидаемое движение цены актива для конкретного периода времени.

Для использования формулы необходимо:

Этот расчет прогнозирует ожидаемое будущее движение цены для этого конкретного периода в пределах 1 стандартного отклонения или 1 сигмы. Это означает, что с вероятностью 68% AAPL будет торговаться в диапазоне от 132,92 до 159,86 долларов в течение ближайших 20 торговых дней.

Этот расчет ценового диапазона волатильности добавляет некоторый контекст в процесс принятия решений. Если трейдер рассматривает длинную сделку по активу XYZ и объективно оценивает риск сделки в x%, то ему важно знать достижима ли его цель.

Особенность этого метода заключается в том, что расчет волатильности не является предсказанием будущей цены актива. Даже если расчет окажется на 100% точным, цена XYZ в конце прогнозируемого периода или в какой-то момент внутри него может находиться в любом диапазоне.

Измерение волатильности — очень полезная метрика для торговли акциями, криптовалютой и валютами.

А как считаете вы?

Если предполагаемый период удержания позиции составляет дни или недели, можно использовать историческую волатильность актива, чтобы получить ожидаемый диапазон цен для этого конкретного периода времени. Для этого потребуется простое вычисление, которое можно выполнить на обычном калькуляторе.

Волатильность — броское слово для понятия “стандартное отклонение”. Таким образом, волатильность — это «мера степени отклонения набора значений от среднего». Если актив имеет высокую волатильность по сравнению с его недавним прошлым, то ожидаемый диапазон его будущих цен будет выше, чем обычно. Волатильность фондового рынка США составляет в среднем около 15% в год. Годовая волатильность является стандартной мерой.

Для сравнения, волатильность разных активов выглядит так:

Apple, Inc. (AAPL) — 32,66%.

Биткоина (BTC) — 64,09%.

EURUSD — 5,7%.

Существует формула, которую можно использовать, чтобы получить ожидаемое движение цены актива для конкретного периода времени.

Для использования формулы необходимо:

- взять квадратный корень из числа дней прогнозируемого периода, деленного на 252 (количество торговых дней в году);

- умножить этот результат на волатильность (например, 32,66), деленную на 100;

- умножить полученный результат на начальную цену.

Этот расчет прогнозирует ожидаемое будущее движение цены для этого конкретного периода в пределах 1 стандартного отклонения или 1 сигмы. Это означает, что с вероятностью 68% AAPL будет торговаться в диапазоне от 132,92 до 159,86 долларов в течение ближайших 20 торговых дней.

Этот расчет ценового диапазона волатильности добавляет некоторый контекст в процесс принятия решений. Если трейдер рассматривает длинную сделку по активу XYZ и объективно оценивает риск сделки в x%, то ему важно знать достижима ли его цель.

Особенность этого метода заключается в том, что расчет волатильности не является предсказанием будущей цены актива. Даже если расчет окажется на 100% точным, цена XYZ в конце прогнозируемого периода или в какой-то момент внутри него может находиться в любом диапазоне.

Измерение волатильности — очень полезная метрика для торговли акциями, криптовалютой и валютами.

А как считаете вы?