Вначале АММ были ограничением, а не выбором. Протоколы, использующие книги заявок, такие как dYdX, должны были обрабатывать заявки вне блокчейна, чтобы быть пригодными для использования, а АММ на блокчейне часто котировали цены хуже, чем централизованные биржи, оставляя своих LP жертвами арбитража и непостоянных потерь.

Краткий обзор

Uniswap V3 и рождение концентрированной ликвидности

Таким было состояние DeFi до появления Uniswap V3, который стремился объединить гранулированный контроль книги ордеров с автоматизацией и простотой AMM.

Прелесть модели AMM, о которой мы не говорили ранее, заключается в том, насколько пассивными они позволяют быть поставщикам ликвидности. Когда торги происходят на бирже AMM, котировки активов автоматически корректируются на основе x*y=k. Это отличается от книги ордеров, где поставщики ликвидности должны постоянно изменять котировки своих ордеров на покупку/продажу, чтобы следить за изменением цен на активы.

Результатом AMM и, несомненно, большой частью неожиданного успеха Uniswap является возможность для инвесторов без особых усилий получать пассивный доход от своих криптовалют, просто вкладывая активы в пул ликвидности.

Но для того, чтобы рынок развивался и улучшал опыт трейдеров, нам необходимо присутствие более реактивных поставщиков ликвидности, которые могут корректировать котировки и ликвидность во время волатильности.

Идея Uniswap

Идея Uniswap V3 проста: вместо того чтобы распределять ликвидность в бесконечном ценовом диапазоне, почему бы не ограничить диапазон, в котором поставляется ликвидность?

Вместо того чтобы x и y были переменными, определенными между 0 и бесконечностью, переменные становятся суммой нескольких небольших ценовых диапазонов. Если сложить все ценовые диапазоны, то получится бесконечность, но теперь ликвидность может быть ограничена пределами этих ценовых диапазонов. Не запутались?

Хорошо, движемся дальше, на что это похоже?

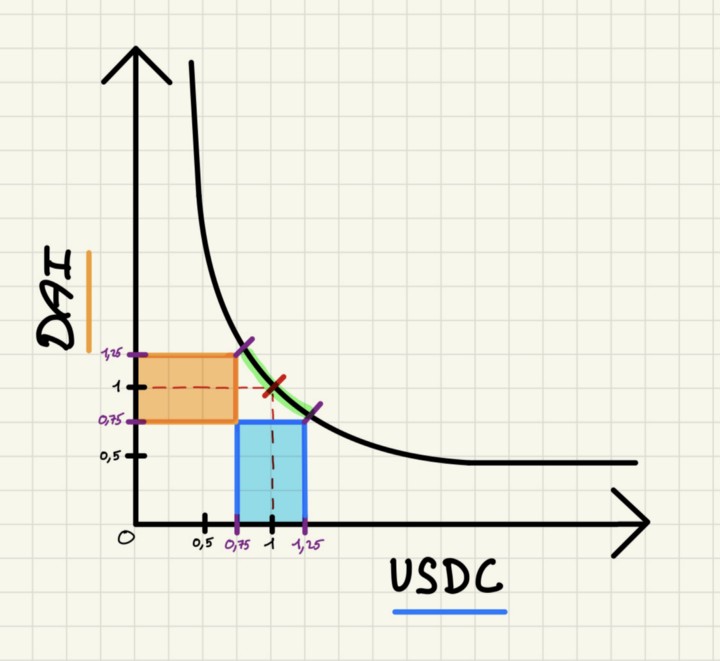

В нашем предыдущем примере X и Y были распределены по бесконечному диапазону потенциальных цен. Но что если вместо этого мы развернем эту ликвидность на Uniswap V3. Теперь мы могли бы определить диапазоны x и y на нашем графике.

Поскольку мы знаем, что почти вся торговля USDC / DAI происходит между 0,75 и 1,25 USDC за DAI, мы можем принять решение о распределении ликвидности только в этом узком диапазоне.

Все еще выделенные области (синим и оранжевым цветом) - это капитал, который мы выделили на каждый актив. Как видите, мы выделили значительно меньше капитала, но создали гораздо большую глубину в ценовом диапазоне от 0,75 до 1,25 USDC / DAI.

Трейдеры выиграют от того, что на рынке будет больше ликвидности, несмотря на то, что мы выделили значительно меньше ликвидности в целом.

Насколько же концентрированная ликвидность эффективнее для капитала?

Это зависит от того, насколько жестко поставщики ликвидности устанавливают желаемые ценовые диапазоны.

Чем жестче диапазон, в котором размещается ликвидность, тем большей глубины можно достичь при том же объеме капитала.

Хейден Адамс привел простой пример, иллюстрирующий, насколько эффективна концентрированная ликвидность. Он обнаружил, что торговая пара ETH/BTC Uni V2 может получить 10-кратное улучшение эффективности капитала при переходе к V3, если поставщики ликвидности выберут в качестве ценовых диапазонов 3-месячный максимум за все время и минимум за все время.

Это означает, что, если посмотреть на график, где торгуется пара за последние 3 месяца, поставщикам ликвидности придется предоставить только около 10% капитала, который им пришлось бы предоставить в обычном АММ, чтобы получить такую же прибыль.

В более общем смысле, только около 25% вашей ликвидности используется при +/- 50% от текущей цены. Это означает, что вы могли бы предоставлять ликвидность в диапазоне от -50% от текущей цены до +50% от текущей цены (очень щедрый диапазон) и иметь в 4 раза большую эффективность использования капитала. Если цена, котируемая в пуле, не выходит за пределы + или - 50%, то вы должны заработать в 4 раза больше APR, или получить тот же APR, но с в 4 раза меньшим капиталом.

Здесь есть предел...

Тогда вы вступаете в компромисс между узким диапазоном с высокой ликвидностью и широким диапазоном, который захватывает больше торговой активности.

Торговля и волатильность естественным образом перемещают цену актива в узкие диапазоны и обратно, что означает, что ликвидность не всегда используется, а APR не гарантируется. Это означает, что концентрированная ликвидность больше не является пассивной ликвидностью.

Эволюция концентрированной ликвидности (1,5 года спустя)

Итак, с учетом всех улучшений концентрированной ликвидности, что это означает для инвесторов?

К сожалению, ничего хорошего.

Как и все вещи, требующие активного управления, разные инвесторы достигают разных результатов, основанных как на удаче, так и на компетентности.

Как обнаружила исследовательская группа Bancor, почти половина поставщиков ликвидности в Uni V3 теряют деньги по сравнению с пассивным хранением активов.

Причина этого - непостоянные потери, которые становятся постоянными при перенастройке концентрированных позиций. У нас нет времени, чтобы рассказать о непостоянных потерях сегодня, но многие другие уже проделали большую работу, объясняя их. Протоколы, которые пытаются управлять ликвидностью от имени пользователей, сталкиваются с теми же трудностями и теперь должны придумать, как превзойти рынок.

Зачем же держать концентрированные позиции, если я теряю деньги?

Что ж, ситуация не сильно отличается на АММ Uni V2 и АММ постоянного продукта. Во многих случаях предоставление ликвидности AMM приводит к большим потерям, чем простое владение активами, это в конечном итоге зависит от рыночных условий и времени.

Вы должны выбрать свой путь при предоставлении ликвидности, независимо от того, используете ли вы АММ в стиле v2 или v3, вы в любом случае потеряете деньги, если ваша стратегия несовершенна. Но это уже дискуссия о предоставлении ликвидности в сравнении с хранением активов, на которую у нас нет времени.

Чуть не забыли, это ведь еще движется к NFT

Ситуация для NFT совершенно иная.

В то время как AMM с постоянным продуктом дают шокирующие результаты в DeFi, они практически непригодны для NFT. Протоколы, которые пытались использовать x*y=k с NFT, оказываются с неглубокой ликвидностью из-за малого размера коллекций NFT.

На этом все, спасибо за ваше внимание!

Краткий обзор

- Блокчейн книги ордеров были неосуществимы и плохо подходили для неликвидных активов

- Кривая постоянного товара имитирует книгу ордеров, которая распределяет вашу ликвидность по бесконечному диапазону потенциальных цен.

- В любой момент времени торговая активность между двумя парами происходит в узком ценовом диапазоне

Uniswap V3 и рождение концентрированной ликвидности

Таким было состояние DeFi до появления Uniswap V3, который стремился объединить гранулированный контроль книги ордеров с автоматизацией и простотой AMM.

Прелесть модели AMM, о которой мы не говорили ранее, заключается в том, насколько пассивными они позволяют быть поставщикам ликвидности. Когда торги происходят на бирже AMM, котировки активов автоматически корректируются на основе x*y=k. Это отличается от книги ордеров, где поставщики ликвидности должны постоянно изменять котировки своих ордеров на покупку/продажу, чтобы следить за изменением цен на активы.

Результатом AMM и, несомненно, большой частью неожиданного успеха Uniswap является возможность для инвесторов без особых усилий получать пассивный доход от своих криптовалют, просто вкладывая активы в пул ликвидности.

Но для того, чтобы рынок развивался и улучшал опыт трейдеров, нам необходимо присутствие более реактивных поставщиков ликвидности, которые могут корректировать котировки и ликвидность во время волатильности.

Идея Uniswap

Идея Uniswap V3 проста: вместо того чтобы распределять ликвидность в бесконечном ценовом диапазоне, почему бы не ограничить диапазон, в котором поставляется ликвидность?

Вместо того чтобы x и y были переменными, определенными между 0 и бесконечностью, переменные становятся суммой нескольких небольших ценовых диапазонов. Если сложить все ценовые диапазоны, то получится бесконечность, но теперь ликвидность может быть ограничена пределами этих ценовых диапазонов. Не запутались?

Хорошо, движемся дальше, на что это похоже?

В нашем предыдущем примере X и Y были распределены по бесконечному диапазону потенциальных цен. Но что если вместо этого мы развернем эту ликвидность на Uniswap V3. Теперь мы могли бы определить диапазоны x и y на нашем графике.

Поскольку мы знаем, что почти вся торговля USDC / DAI происходит между 0,75 и 1,25 USDC за DAI, мы можем принять решение о распределении ликвидности только в этом узком диапазоне.

Все еще выделенные области (синим и оранжевым цветом) - это капитал, который мы выделили на каждый актив. Как видите, мы выделили значительно меньше капитала, но создали гораздо большую глубину в ценовом диапазоне от 0,75 до 1,25 USDC / DAI.

Трейдеры выиграют от того, что на рынке будет больше ликвидности, несмотря на то, что мы выделили значительно меньше ликвидности в целом.

Насколько же концентрированная ликвидность эффективнее для капитала?

Это зависит от того, насколько жестко поставщики ликвидности устанавливают желаемые ценовые диапазоны.

Чем жестче диапазон, в котором размещается ликвидность, тем большей глубины можно достичь при том же объеме капитала.

Хейден Адамс привел простой пример, иллюстрирующий, насколько эффективна концентрированная ликвидность. Он обнаружил, что торговая пара ETH/BTC Uni V2 может получить 10-кратное улучшение эффективности капитала при переходе к V3, если поставщики ликвидности выберут в качестве ценовых диапазонов 3-месячный максимум за все время и минимум за все время.

Это означает, что, если посмотреть на график, где торгуется пара за последние 3 месяца, поставщикам ликвидности придется предоставить только около 10% капитала, который им пришлось бы предоставить в обычном АММ, чтобы получить такую же прибыль.

В более общем смысле, только около 25% вашей ликвидности используется при +/- 50% от текущей цены. Это означает, что вы могли бы предоставлять ликвидность в диапазоне от -50% от текущей цены до +50% от текущей цены (очень щедрый диапазон) и иметь в 4 раза большую эффективность использования капитала. Если цена, котируемая в пуле, не выходит за пределы + или - 50%, то вы должны заработать в 4 раза больше APR, или получить тот же APR, но с в 4 раза меньшим капиталом.

Здесь есть предел...

Тогда вы вступаете в компромисс между узким диапазоном с высокой ликвидностью и широким диапазоном, который захватывает больше торговой активности.

Торговля и волатильность естественным образом перемещают цену актива в узкие диапазоны и обратно, что означает, что ликвидность не всегда используется, а APR не гарантируется. Это означает, что концентрированная ликвидность больше не является пассивной ликвидностью.

Эволюция концентрированной ликвидности (1,5 года спустя)

Итак, с учетом всех улучшений концентрированной ликвидности, что это означает для инвесторов?

К сожалению, ничего хорошего.

Как и все вещи, требующие активного управления, разные инвесторы достигают разных результатов, основанных как на удаче, так и на компетентности.

Как обнаружила исследовательская группа Bancor, почти половина поставщиков ликвидности в Uni V3 теряют деньги по сравнению с пассивным хранением активов.

Причина этого - непостоянные потери, которые становятся постоянными при перенастройке концентрированных позиций. У нас нет времени, чтобы рассказать о непостоянных потерях сегодня, но многие другие уже проделали большую работу, объясняя их. Протоколы, которые пытаются управлять ликвидностью от имени пользователей, сталкиваются с теми же трудностями и теперь должны придумать, как превзойти рынок.

Зачем же держать концентрированные позиции, если я теряю деньги?

Что ж, ситуация не сильно отличается на АММ Uni V2 и АММ постоянного продукта. Во многих случаях предоставление ликвидности AMM приводит к большим потерям, чем простое владение активами, это в конечном итоге зависит от рыночных условий и времени.

Вы должны выбрать свой путь при предоставлении ликвидности, независимо от того, используете ли вы АММ в стиле v2 или v3, вы в любом случае потеряете деньги, если ваша стратегия несовершенна. Но это уже дискуссия о предоставлении ликвидности в сравнении с хранением активов, на которую у нас нет времени.

Чуть не забыли, это ведь еще движется к NFT

Ситуация для NFT совершенно иная.

В то время как AMM с постоянным продуктом дают шокирующие результаты в DeFi, они практически непригодны для NFT. Протоколы, которые пытались использовать x*y=k с NFT, оказываются с неглубокой ликвидностью из-за малого размера коллекций NFT.

На этом все, спасибо за ваше внимание!