Концепция Smart Money

Market structure

Структура является фундаментом для понимания и принятия решений на рынке.Для идентификации структуры мы должны правильно находить lows and highs (минимумы и максимумы) на графике. Это нам поможет корректно обозначить направление актива и определения того или иного тренда (восходящего или нисходящего).

- Бычья структура — серия более высоких максимумов и более высоких минимумов.

- Медвежья структура рынка — серия более низких максимумов и более низких минимумов.

- Период консолидации — нет более высоких максимумов или более низких минимумов.

Помните! Мы торгуем только по тренду. Восходящий тренд — ищем вход в лонг позицию. Нисходящий тренд — вход в шорт позицию. Торговать контр-тренд нужно предельно аккуратно расставляя к стопы. Как работать в консолидации мы рассмотрим немного позже.

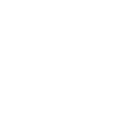

Восходящая структура (HH+HL) — обновление максимума без обновления минимума.

Восходящая структура.

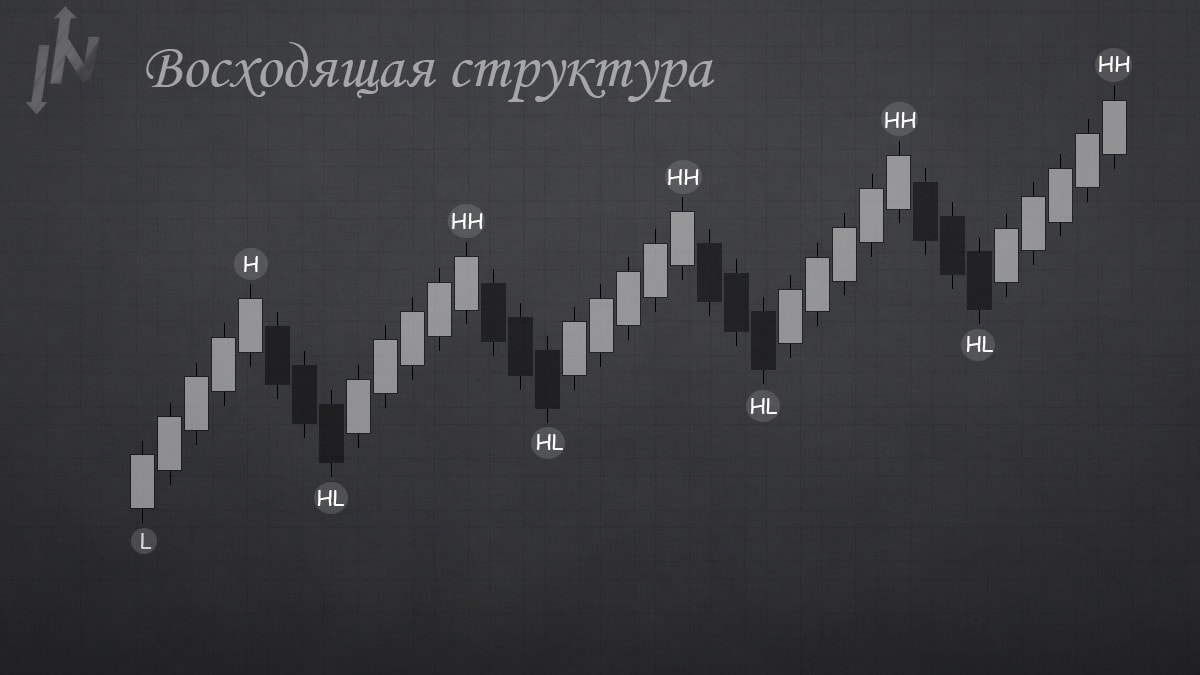

Восходящая структура.Нисходящая структура (LH+LL) — обновление минимумов без обновления максимумов

Нисходящая структура.

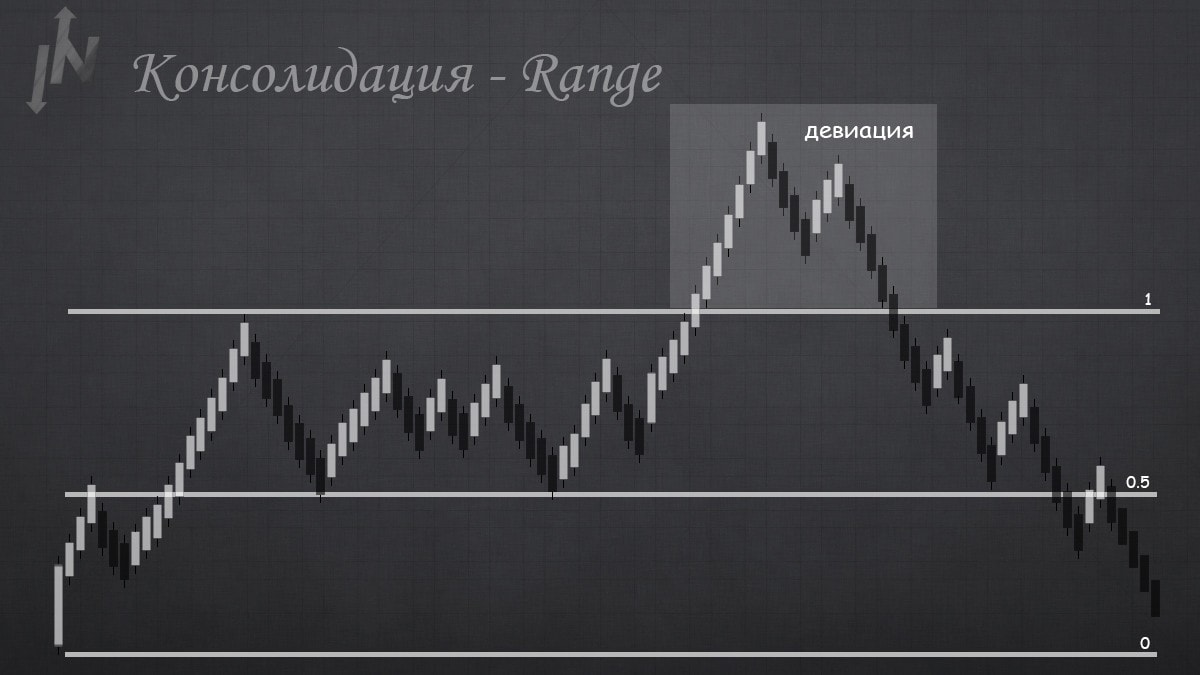

Нисходящая структура.В Смарт Мани мы используем понятие Range (консолидация, боковик, флэт) — торговый диапазон, который возникает, когда актив торгуется между постоянными высокими и низкими ценами в течение определенного периода времени, определённый баланс между покупателями и продавцами.

Причина возникновения флэта — потеря интереса к активу или набор/сброс позиций крупным игроком.

Для обозначения диапазона используют коррекционную сетку Фибоначчи (0; 0,5. 1)

1 и 0 — границы торгового диапазона, которые мы строим по первому high и low(максимуму и минимуму).

0,5 — cередина боковика, справедливая цена (equilibrium) от которой мы должны получать реакцию для идентификации нашего Range.

Девиация — выход цены за пределы Range.

За границами консолидации всегда есть ликвидность, к которому стремится цена с целью свипа ликвидности и набора позиции крупным игроком.

Cуществует cвойство девиаций: противоположная генерация девиации. Если происходит девиация сверху, то скорее всего цена будет двигаться к нижним границам боковика для девиации снизу, также наоборот.

Девиации можно использовать как вход в позицию:

- Агрессивный вход — во время девиации.

- Консервативный — после закрепления в торговом диапазоне.

Консолидация — Range.

Консолидация — Range.Break of structure

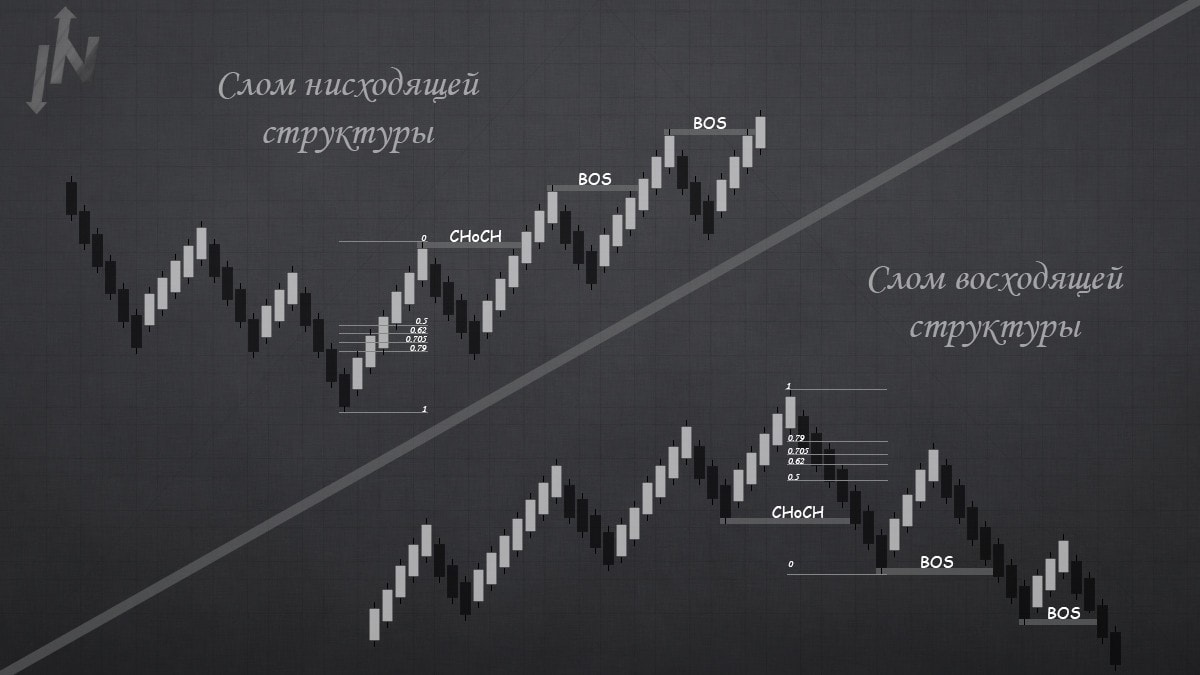

Как мы уже знаем, структура рынка бывает восходящей (uptrand) — повышение минимумов и максимумов и нисходящей (downtrand) — понижение минимумов и максимумов.Слом той или иной структуры могут называть по-разному BMS (break market structure) CHoCH ( Change of character) BOS (break of market structure). Все они имеют одно и тоже значение. Для простоты идентификации слома мы используем — СhoCH, а подтверждение структуры — BOS.

Именно переломный момент на графике основной тенденции и смена направления тренда является сломом структуры. Слом предпочтителен телом свечи, тень расценивается скорее как снятие ликвидности.Для уточнения:

ChoCH — cмена характера рынка, изменение направления тренда.

BOS — обновление максимумов и минимумов в тенденции. Uptrand — обновление максимумов, downtrand — обновление минимумов.

Как торговать слом структуры?

Для этого нам понадобится коррекционная сетка Фибоначчи.- Ищем слом структуры, определив ChoCH.

- Тянем Фибоначчи от нашего свинг хая к свинг лоу в случае шорт позиции и свинг лоу к свинг хай — если позиция в лонг. Ждём коррекцию в OTE

- В этой же ОТЕ ищем дополнительный фактор (Любой инструмент Smart Money Concept ). Всегда цена движется в ОТЕ, в идеале искать инструмент в районе 0,705-0.79 по Фибоначчи.

Слом нисходящей / восходящей структуры.

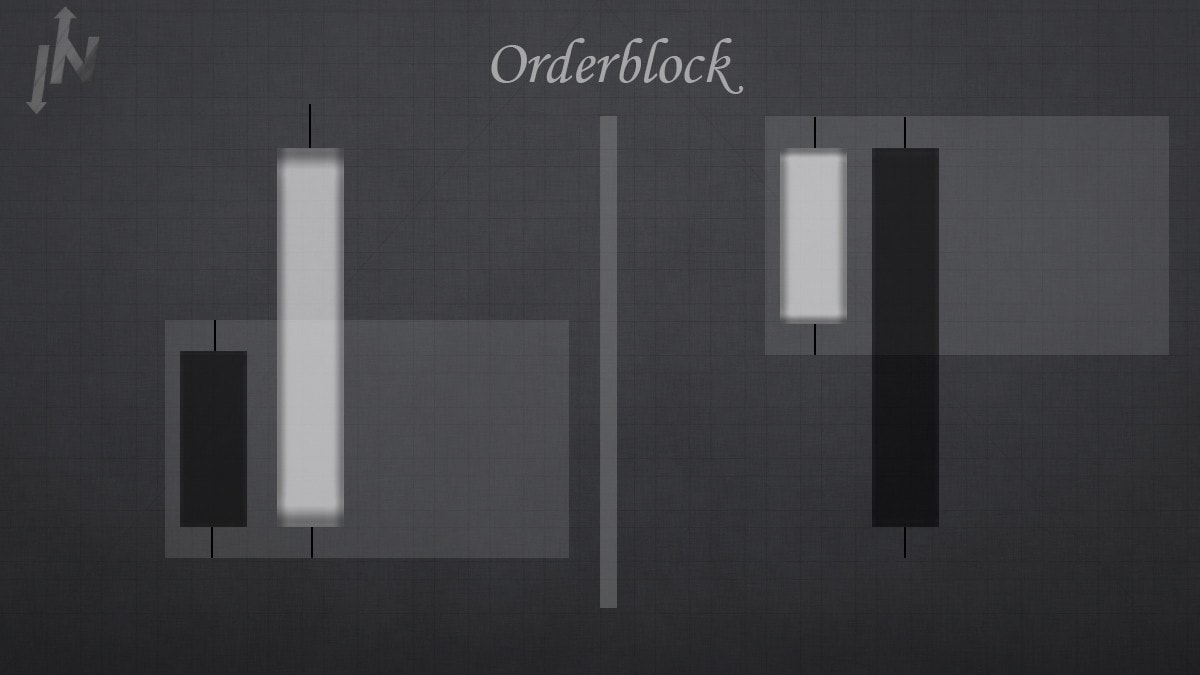

Слом нисходящей / восходящей структуры.Orderblock (OB) — свеча, диапазон цены, в которой проторгован большой объем крупным игроком, тем самым в дальнейшем манипулируя ценой.

Зачастую OB — это последняя красная свеча, перед быстрым повышением цены и последняя зелёная свеча, перед падением цены.

И в момент, когда цена достигнет данного диапазона — мы получим реакцию и цена развернется.

По классике вход осуществляется с 0.5 по Фибоначчи и стоп ставится за OB. Но так же не забываем, что внутри Ордерблока на старшем таймфрейме могут присутствовать Ордерблоки с младших таймфреймов, тогда вход можно осуществлять именно от ОБ, который сформирован на младшем таймфрейме, либо же искать слом структуры в Орерблоке старшего таймфрейма.

Orderblock.

Orderblock.На заметку!

- Если перед ОВ есть ликвидность, то это повышает отработку, так как её будут снимать.

- Ордерблок должен выбивать какой-то лоу/хай или фитиль.

- Тело ордерблока обычно большое, а фетили — маленькие.

- Если за ОВ ликвидность, то мы этот ОВ пропускаем, так как данная зона интереса очень рискованная и скорее всего мы словим стоп.

- Если OB без фитилей, то набирать позицию от 0,5 по Фибоначчи.

- Если большие тени и маленькое тело, то ждать касания тела.

- Когда тело и тень одинаковые, то ждём именно касание в тень.

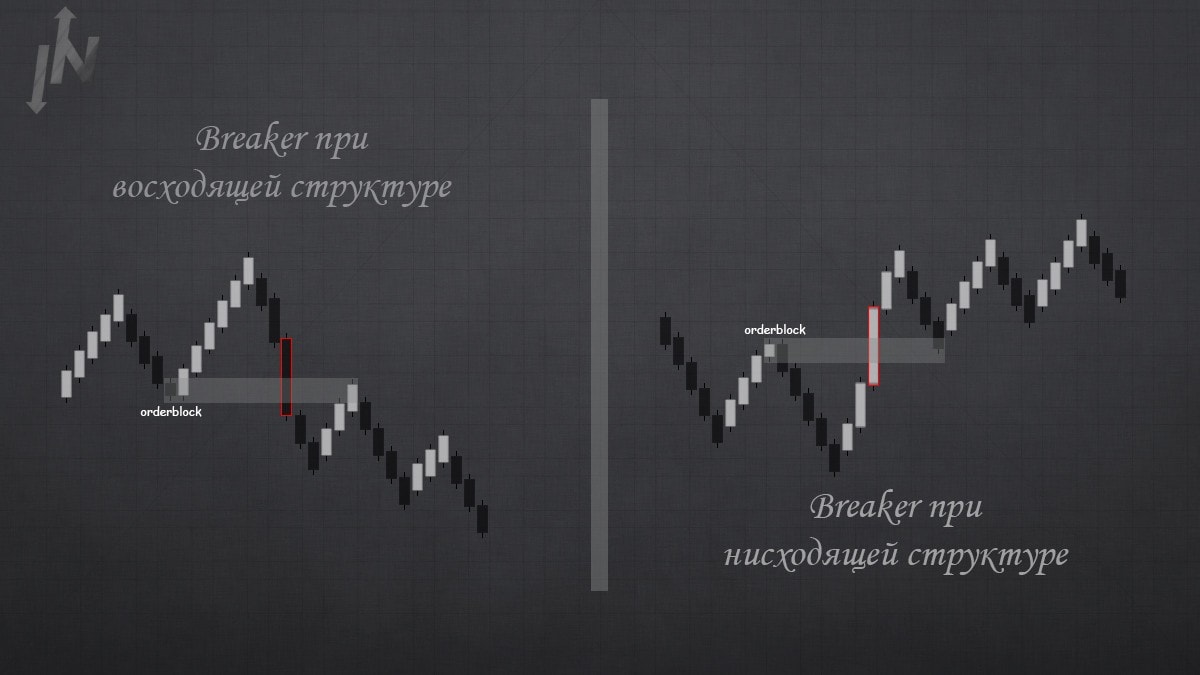

Breaker

Брейкер(брейкерблок) — разворотный инструмент, суть которого состоит в импульсно пробитом ордерблоке, после того, как была снята ликвидность с последнего ХАЯ или ЛОЯ. После этих факторов цена должна идти на ретест пробитого ордерблока и сменить тренд. В этом и есть особенность этой разворотной модели. То есть, обязательными условиями для существования этого инструмента это:- снятие ликвидности

- импульсный пробой ордер блока

- ретест пробитого ордерблока.

Breaker.

Breaker.Брейкер в его единстве нельзя использовать как точку для открытия позиции. В большей части является магнитом цены. Для более точного анализа стоит использовать инструмент с другими, совокупность факторов даст более точную отработку и более безопасную позицию. OTE (optimal trade entry) — для этого инструмента — 0.5 свечи(по Фибоначчи), но в большинстве случаев цена реагирует уже от начала тела или даже фитиля.

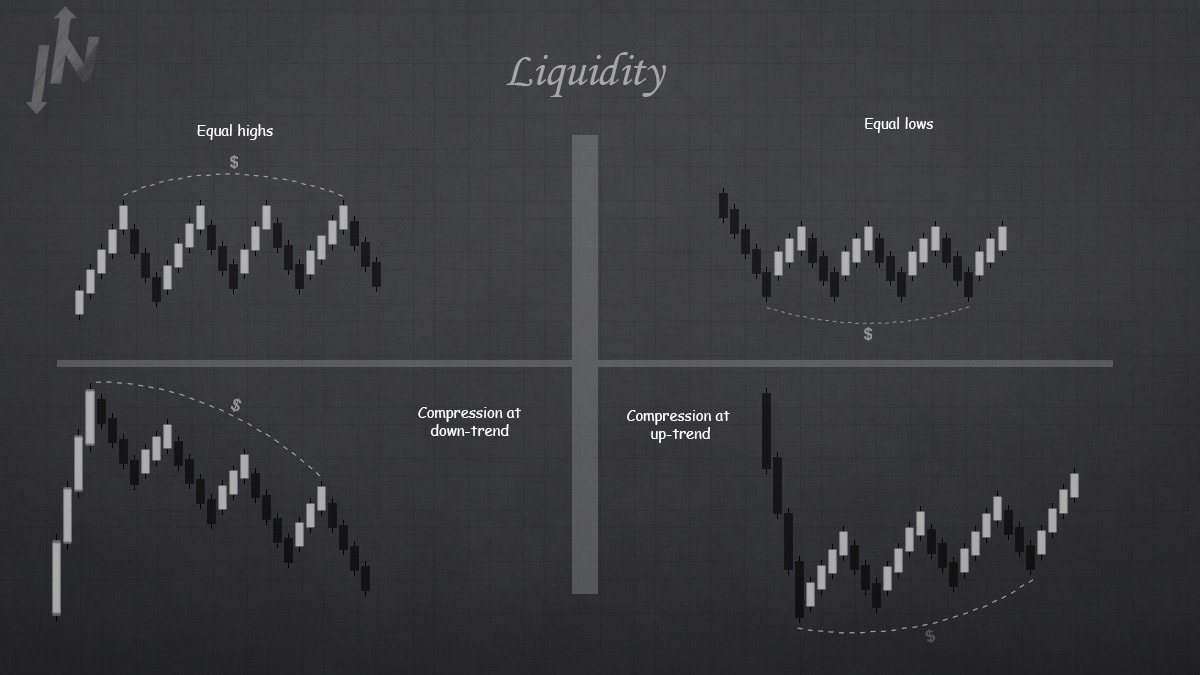

Liqudity

Каждый Смарт Мани трейдер должен быть отлично знаком с понятием Ликвидности. Ликвидность — топливо для крупного игрока. Главное и всем известное правило — это то, что цена ходит от одного пула ликвидности к другому. Более простыми словами — У Крупного игрока огромный объем средств и для того, чтобы выгодней набрать позицию он искусственно создаёт пул ликвидности чтобы набрать либо закрыть свою позицию.Например, для набора позиции ему нужно найти зоны, где будут много продавать. В этих местах как раз таки будут пулы ликвидности, где крупный игрок заполнит стопы участников рынка и тем самым наберет свою позицию. Ликвидность зачастую это тени свечей, которые не были проторгованы и именно за ними трейдеры технического анализа расставляют свои стопы. Как упоминалось раннее, что крупный игрок принимает своё решение за счёт стоп-лоссов, поэтому стопы участников рынка — это и есть наша ликвидность за которой идут умный капитал. Зоны ликвидности очень легко можно образовать на графике, типичные уровни поддержки и сопротивления, за которые ретейл трейдеры прячут свои стоп-лоссы, или же любой паттерн ТА, за пределами которого также находятся стопы.

Liqudity

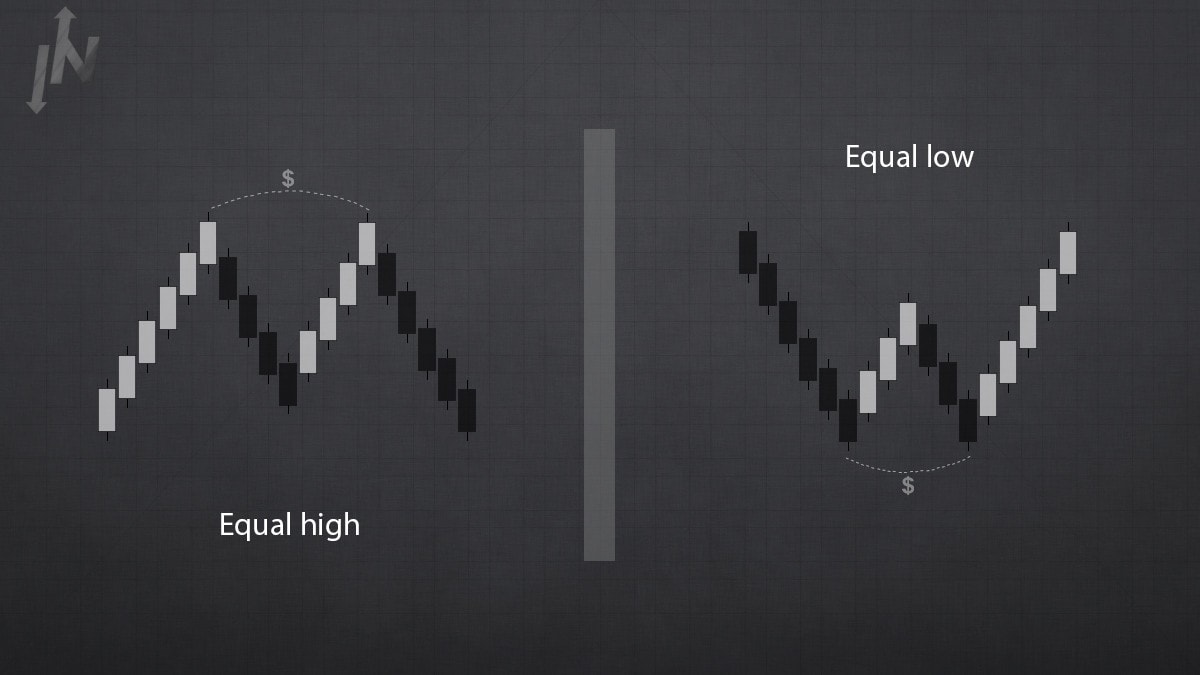

LiqudityЛиквидность можно наблюдать как за равными high/low так и за фетилём свечи. Умный капитал знает, как думают розничные трейдеры. Когда трейдер действительно понимает игру, в которую он играет, он может торговать более уверенно. Это необходимо чтобы преуспеть в торговой игре, если мы действительно хотим выиграть у крупного игрока.

Equal high / Equal low.

Equal high / Equal low.